ボラティリティ・アービトラージ戦略

ボラティリティ・アービトラージ戦略は、オプションや先物などのデリバティブを組み合わせ、予想されるボラティリティ(価格変動性)の変化を活用してアービトラージを狙う手法です。主に、市場で観測されるインプライド・ボラティリティとリアライズド・ボラティリティの乖離を利用したり、現在のボラティリティに対する見通しに基づき戦略的なポジションを構築したりします。

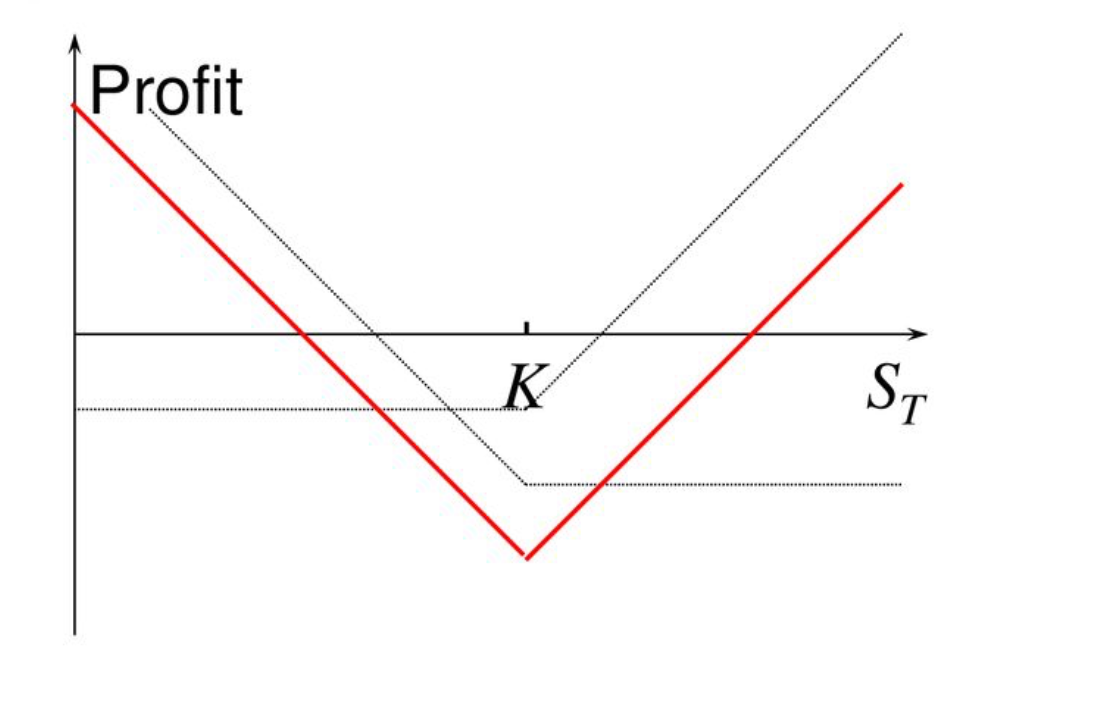

ストラドル戦略

定義:

- ストラドル戦略は、同じ原資産に対して、同一の権利行使価格・満期日でコールオプションとプットオプションを同時に購入するオプション取引手法です。

- 目的:原資産価格の大幅な変動(上昇・下落いずれの場合も)を活用して利益を得ることです。

戦略概要:

双方向の利益:価格が大きく動いた場合、購入したどちらか一方のオプションが十分な利益を生み、もう一方の損失を補って全体で利益が発生します。

リスクの高さ:プレミアム(オプション料)分をカバーするのに十分な価格変動がなければ、損失となります。変動が小さいとオプションは無価値で期限切れとなり、大きな損失となります。

コストの高さ:2種類のオプションを同時購入するため、ストラドルの初期コスト(プレミアム合計)は一般的に高額となります。

ストラドル戦略の活用例

BTCの現時点での価格が$100,000と仮定します。BTCの大きな変動は見込むが上昇・下落の方向は不明なため、ストラドル戦略を選択します。

純支出:

- 総コスト=$5,000(コールプレミアム)+$5,000(プットプレミアム)=$10,000

満期時の損益(PnL):

戦略概要:

最大損失:価格がほぼ変わらず、または変動幅が小さい場合、最大損失は支払ったプレミアム合計($10,000)となります。

最大利益:理論上は上限がなく、十分な価格変動があれば利益は増大します。

損益分岐点:総プレミアムを超える値動きが必要で、**$100,000+$10,000=$110,000**または$100,000−$10,000=$90,000となります。

活用シナリオ:

- ストラドル戦略は、一定期間中に大きなボラティリティが予想されるが、その方向性を見極められない場合に有効です。活用例としては、決算や財務諸表発表前、政府発表や重要イベント前が挙げられます。

まとめ:

ストラドルは、どちらの方向性も想定される場面で原資産価格の大幅変動を利益に変えられる反面、十分なボラティリティがなければプレミアム分の損失リスクが高くなります。

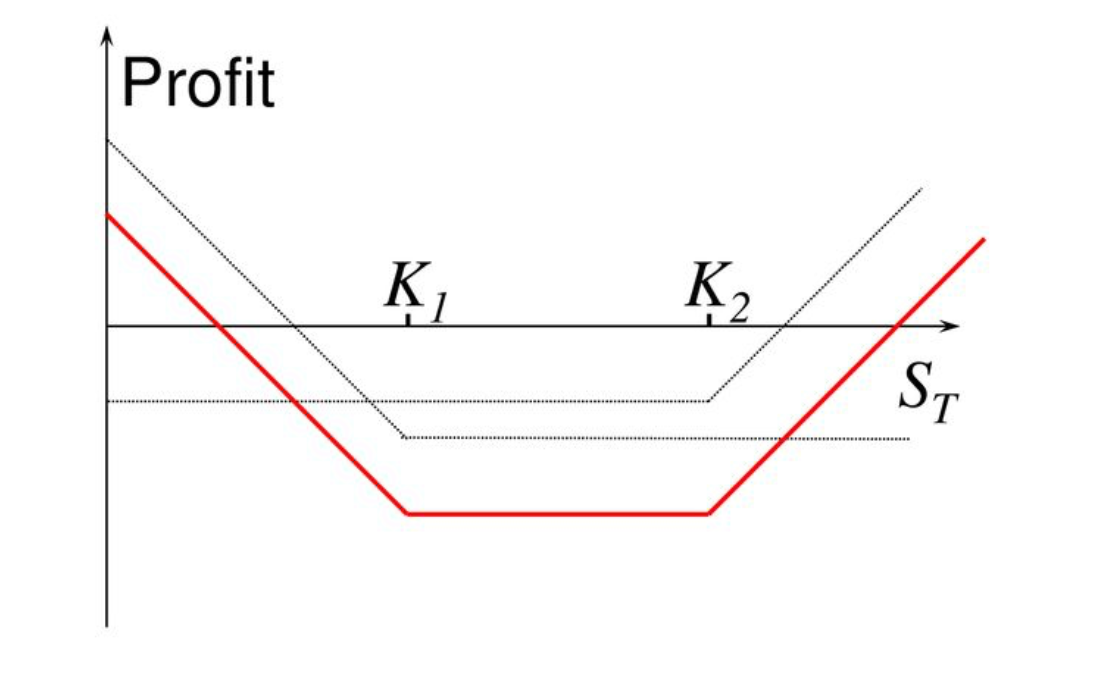

ストラングル戦略

- ストラングル戦略は、原資産の大きな価格変動は予想するが、上昇下落のどちらの方向かを判別できない場合に適しています。ストラドルと似ていますが、異なる権利行使価格を用いるため、総プレミアム支出が抑えられるのが特徴です。

- 主目的は、価格変動の方向を問わず大きな値動きから利益を得ることです。

ストラドルとの違い:

- ストラドル:同一の権利行使価格でコールとプットを買う。

- ストラングル:権利行使価格が異なるコールとプットを買い、通常は価格差を設けることで総コストを低減します。

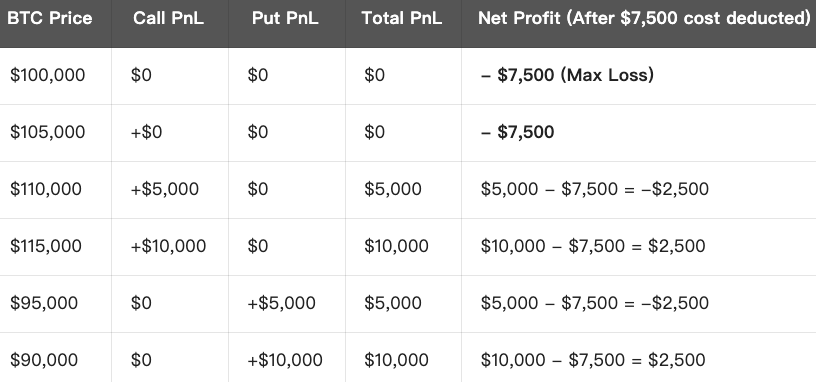

ストラングル戦略の活用例

BTCの現在価格が$100,000と仮定します。大きな価格変動は予想するものの、方向感が定まらないためストラングル戦略を実践します。

総コスト:

- 総コスト=$4,000(コールプレミアム)+$3,500(プットプレミアム)=$7,500

満期時の損益(PnL):

戦略概要:

最大損失:市場が2つの権利行使価格の間に留まる場合、最大損失はプレミアム合計($7,500)です。

最大利益:理論上は上限がなく、価格が大きく動けば利益は増えます。

損益分岐点:総オプションコストを超える変動が必要です。

- 上方向の損益分岐点=コール権利行使価格+総プレミアム=$105,000+$7,500=$112,500

- 下方向の損益分岐点=プット権利行使価格-総プレミアム=$95,000-$7,500=$87,500

活用シナリオ:

ストラングル戦略は、原資産の高いボラティリティは見込むが方向性が不明の場合に有効です。

例:決算や政策発表、大型イベント前など。

- ストラドルよりもプレミアム負担が軽くリスクも抑えられますが、利益を得るにはさらに大きな価格変動が必要です。

まとめ:

ストラングルは、異なる権利行使価格のコールとプットを低コストで同時購入し、原資産の大きな価格変動で利益獲得を狙う、リスクを抑えた戦略です。

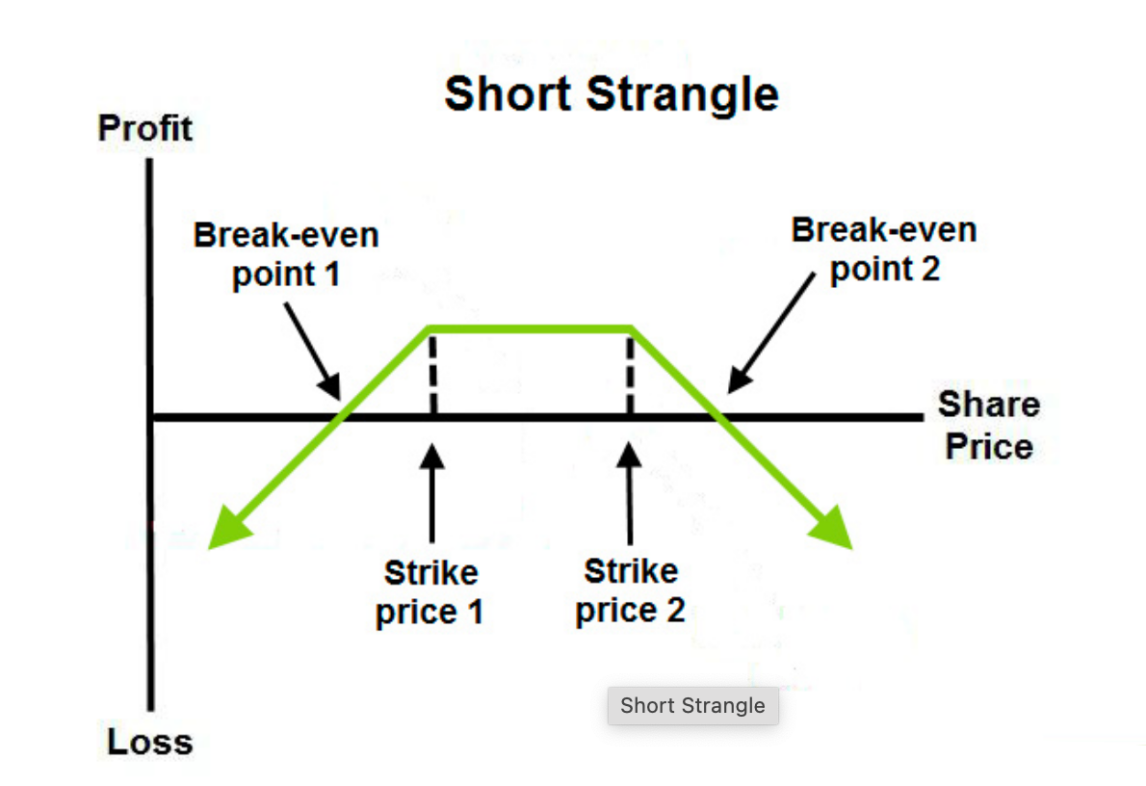

ショート・ストラングル戦略

定義:

- ショート・ストラングルは、同じ原資産に対して満期日が同一の異なる権利行使価格のコールオプションとプットオプションを売却するオプション戦略です。

- 主に、大きな価格変動が発生しないと見込む場合や、原資産価格が一定レンジ内に収まると予想される場合に適用されます。

目的:

- コール・プット両方のプレミアムを受取ることで利益を狙いますが、価格が大きく動く場合、損失が発生するリスクを伴います。

- 原資産価格が売却したオプション2つの権利行使価格の間で推移した場合、売り手は全てのプレミアムを受取ることができます。

ショート・ストラングル活用例

BTCの現在価格が$100,000と仮定し、今後数日間大きな価格変動はないと予想してショート・ストラングルを実施します。

総収入(プレミアム):

- 総収入=$3,000(コールプレミアム受取)+$3,500(プットプレミアム受取)=$6,500

満期時の損益(PnL):

戦略概要:

最大利益:原資産価格が2つの権利行使価格のレンジ内に収まれば、売却したオプションのプレミアム合計($6,500)が最大利益となります。

最大損失:市場価格が売却オプションの権利行使価格を大きく超えると、損失が増大します。最大損失は権利行使価格差($110,000-$90,000=$20,000)から受取総収入($6,500)を引いた$13,500です。

損益分岐点:損益分岐点は2つの権利行使価格に総収入を加減することで求められます。

- 上方向の損益分岐点=$110,000+$6,500=$116,500

- 下方向の損益分岐点=$90,000−$6,500=$83,500

活用シナリオ:

- ショート・ストラングルは、市場のボラティリティが低く価格が一定レンジ内で推移すると予測される場合に効果的です。例として、レンジ相場や、直近発表(決算や経済指標など)が大きな値動きを引き起こさないと見込まれる場合が挙げられます。

- 最大リスクは、原資産価格が売却オプションの権利行使価格を大きく超えて動く場合に生じます。

まとめ:

ショート・ストラングル戦略は、相場の安定期にプレミアム収入を狙う手法ですが、強い価格変動が発生した場合には多大な損失が発生する可能性があるため、十分な注意とリスク管理が必要です。